事業者

事業者

最近資金繰りが上手くいかなくなってきた。銀行の融資を申し込んだのだが、融資NGと言われてしまった。

他に資金調達する方法はないものか・・・。

資金繰りが悪化してしまってから資金調達を行うのはかなり厳しいです。

理由は単純で、銀行としては返済能力のある事業者に対して融資を実行したいためです。貸したお金が戻ってこない可能性が高い事業者に対しては融資は難しくなってしまいます。

そこでおススメする資金調達方法が「ファクタリング」です。

ファクタリングとは、「まだ取引先から入金されていない入金予定の売掛金を早期で現金化するサービス」となります。

お金を借りる資金調達ではなく、持っているモノを売却して資金調達する位置づけとなります。

Contents

熊本で確実に資金調達できる方法 それが「ファクタリング」

「ファクタリング」は確実に資金調達できる方法として注目されています。

事業者

事業者

「確実」というのは、以下の条件を満たしている場合においての話となります。

基本的に事業者であれば、これらの条件に当てはまっていると思います。

未回収の売掛金があること

ファクタリングとは、未回収の売掛債権を購入するサービスです。そのため、売掛債権が存在しなければなりません。売掛債権とは売掛金を受け取る権利のことです。

つまり売掛金が存在しなければならないのです。

売掛金にもいろいろあり、すでに回収済みの売掛金、将来的に発生するであろう将来債権といったものがありますが、これらは対象外となります。

売掛金が存在するという証明ができること

未回収の売掛金が存在するという証明をしなければなりません。そのために取引先に対して送っているであろう請求書や、取引先から受け取っているであろう発注書などを提示する必要があります。

「売掛債権」というものは、手形のように形があるわけではありません。だからこそ存在を証明するために請求書や発注書、さらには納品書といった書類が必要となるのです。

ファクタリング会社

ファクタリング会社

するとファクタリング会社としては大きな損害を出してしまい、場合によっては一度の失敗でファクタリング会社の経営が傾いてしまうのです。

ちなみにですが、偽装された債権をファクタリング会社に譲渡した場合には、詐欺罪に該当する可能性があります。

売掛先である取引先の社会的信用力があること

ファクタリングの審査の最重要ポイントは、売掛先の信用力です。つまりは「必ず売掛金を支払う能力があるか?」という点が重要なのです。

ファクタリング会社が事業者から売掛債権を購入したとします。しかし事業者の取引先が資金ショートしてしまい売掛金が入ってこなかったとしましょう。その際には、ファクタリング会社としては泣き寝入りするしかないのです。これは償還請求権のない契約を事業者と取り交わしているためです。

ファクタリングの仕組みをわかりやすく解説

ファクタリングの仕組みは意外とシンプルです。

事業者

事業者

今すぐに取引先に支払いをしなければならないのだが、手元に資金がない。

ファクタリングを利用できるだろうか?

ファクタリング会社

ファクタリング会社

事業者

事業者

ファクタリング会社

ファクタリング会社

事業者

事業者

ファクタリング会社

ファクタリング会社

事業者

事業者

売掛債権の存在の証明と、取引先との取引のやりとりを証明することができれば、ファクタリングの審査を受けることは可能です。

これらの証明をする理由は複数あるのですが、「売掛債権は本物であり、売掛先はしっかりとお金を支払う能力を持っている」ということをファクタリング会社としては知りたいのです。

普通に事業経営を行なっていればこれらの情報はすぐに出すことができるため、とくに難しいことではないでしょう。

参照 ファクタリングの仕組み

早ければ即日で入金完了

事業者

事業者

ファクタリング会社

ファクタリング会社

ファクタリングの魅力は何といっても資金調達までのスピードと緩い審査です。

そのため、早ければ申し込みをしたその日の内に、資金調達完了となるのです。

借金ではない資金調達

ファクタリングでの資金調達は借金にはなりません。

それは、事業者の持つ売掛債権を売却して資金を得ているためです。よって返済することもありません。

手数料は高め

ファクタリングはすぐに資金調達でき審査が緩いという特徴がありますが、手数料が高いというデメリットがあります。

ファクタリング会社により手数料は異なりますが、売却する売掛債権金額の5%~30%前後が手数料となっています。

もし手数料を大きく減らしたいのであれば、売掛債権の金額が数億円単位であり、契約形態が3社間であればかなり低い手数料となることでしょう。

参照 ファクタリングでの返済 ファクタリングは借金ではないため返済がない

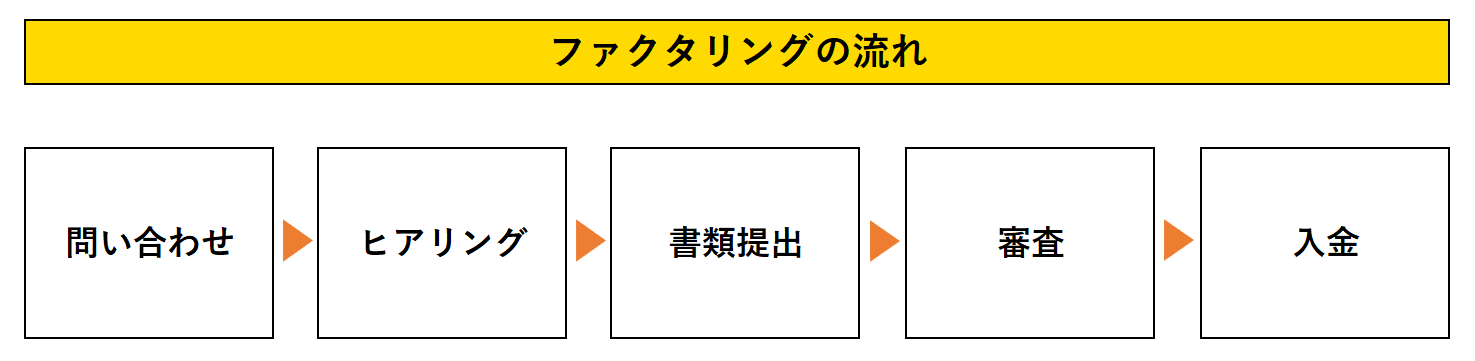

ファクタリング利用の流れ

ファクタリングを利用するときの流れを簡単に説明します。

大まかには以下の図のようになります。

①ファクタリング会社へ連絡

ファクタリング会社への連絡します。専用のWEBサイトからでもよいですし、電話やメールでもよいです。

②必要書類を提出

必要書類はファクタリング会社によって異なります。取引先に渡した「請求書」と取引先からの入金履歴のある「通帳のコピー」だけでよいケースもあります。

しかしこれらの書類は、あくまでも審査を受けるために揃える必要最低限の書類です。最終的に審査までに必要となる書類は以下のものです。

- 商業登記簿謄本

- 印鑑証明書

- 会社の業績を確認できる書類(決算書・確定申告書)

- 売掛先との基本契約書

- 売掛先との取引内容が記載されている書類(発注書、納品書、請求書)

- 入金履歴のある通帳

この書類に関しても、ファクタリング会社によって異なります。

③審査

審査スピードは1時間前後~翌営業日と、ファクタリング会社によって異なります。早ければ約1時間以内で終了します。

④売掛債権譲渡し入金実行

審査に通過すると早くて即日。遅くとも3営業日以内には口座に入金されます。

⑤後日入金された売掛金をファクタリング会社へ送金

売掛金が取引先から入金されたら、入ってきた売掛金をそのままファクタリング業者へ送金します。これで一連のファクタリング契約は終了となります。

ファクタリングには2つの方法がある

ファクタリングには大きく分けて2つの契約方法があります。

「2社間ファクタリング」と「3社間ファクタリング」です。

まずはじめに抑えておきたいこととして、ファクタリングの流れの中には「3社」が登場するということです。

- 事業者(あなた)

- あなたの取引先(売掛先)

- ファクタリング会社

この「3社」です。

その上で以下のような契約形態を選択することとなります。

| 2社間ファクタリング | 3社間ファクタリング | |

|---|---|---|

| 取引先への通知 | 通知しない | 通知する |

| 手数料 | 手数料が高い | 手数料が低い |

結論としてですが多くの事業者が2社間ファクタリングを選択することになります。

それは取引先へファクタリングを利用したことが分からないためです。この先も取引先と今まで通り仕事をしていきたいと思うためです。

2社間は手数料が高くなるが利用者は多い

2社間ファクタリングの方が3社間に比べ手数料が高く設定されています。理由は、「ファクタリング会社にとってリスクの高い契約」のためです。

ファクタリング会社は、買い取った売掛債権が現金化できなければマイナスとなってしまいます。もし事業者や売掛先に何かしらのトラブルが起きると、買い取った売掛債権の価値が無くなってしまうことがあります。ところが3社間であれば、売掛先に通知をすることになるため、もし事業者に何かしらのトラブルが起きたとしても、売掛債権の価値を維持することができます。

このようなこともあり、3社間よりも回収リスクが高くなる2社間の方が、手数料が高く設定されるわけです。

おススメファクタリング会社

| えんナビ | 対象 | 契約形態 | スピード |

|---|---|---|---|

|

法人 |

2社間 |

最短即日 |

| 24時間365日、夜間や休日もスタッフが対応。手数料は業界最低水準。最短即日で資金調達可能。必要とあらばベテランスタッフによる資金繰りのアドバイスも。 | |||

| アクセルファクター | 対象 | 契約形態 | スピード |

|---|---|---|---|

|

法人 |

2社間 |

最短即日 |

| 年間取引実績2000以上の確かな実績!最短即日対応で、手数料も低めの設定。来店不要で利用することができるのも大きなメリット。 | |||

| ビートレーディング | 対象 | 契約形態 | スピード |

|---|---|---|---|

|

法人 |

2社間 |

最短翌日 |

| トップクラスの実績。業界屈指の資金力のため買取金額に制限なし。 | |||

熊本県でファクタリング利用する方法

熊本県内の事業者がファクタリングを利用する際には、福岡、大阪、愛知、東京のファクタリング会社を利用するケースがほとんどです。

なぜなら熊本県内に拠点を置いているファクタリング会社を見つけることができないためです。

ファクタリング利用に距離は影響しない

そもそもですが、ファクタリングを利用する際にファクタリング会社の拠点がどこにあったとしても影響はありません。

なぜならファクタリングを契約するときに、面談が必要とならないケースが最近では多くなってきたためです。

面談はケースバイケース

ファクタリングを利用する際に面談するケースもありますが、ファクタリング会社によって異なり、ケースバイケースといえます。

もし売掛債権の金額が大きければ、ファクタリング会社にとっては利益にはなりますがリスクにもなります。そのリスクを軽減させるために面談を行う可能性は高くなります。

また初めて付き合う事業者の場合、どのような人かわからないため、やはり面談をする可能性は高くなることでしょう。

しかしこれもファクタリング会社の考え方次第です。

面談はしておいた方がよい

事業者の方が面談を希望するケースもあることでしょう。その場合、多くのファクタリング会社は面談に応じてくれます。

そして事業者がファクタリング会社へ足を運ぶ分には何も問題はありません。もしそれを拒否されるようなことがあれば、その業者の利用は考え直した方が良いかもしれません。

参照 直接会おうとしない 顔を合わせることを拒否する業者は注意が必要

逆に、ファクタリング会社のスタッフに出張してもらうことも可能です。

ただしこの際には別途出張料金を請求される可能性が高いです。また売掛債権の金額がファクタリング会社で定めている基準の金額よりも低い場合には、出張を断られてしまう可能性があります。

あくまでもファクタリング会社の考え方により異なってきますので、一度聞いてみると良いでしょう。

ファクタリングで資金調達 3つのメリットがある

ファクタリングを利用して資金調達することは、一般的な融資で資金調達で感じでいたデメリットを解消することができます。

| ファクタリング | 銀行 | |

|---|---|---|

| 時間 | 最短即日 | 1ヶ月前後 |

| 審査 | 緩め | 厳しい |

| その他 | 借金ではない | 借金となる |

銀行の資金調達は、大きな金額を比較的低い金利で借りることができるといった大きなメリットがあります。

利用できるのであればそちらの方が良いのですが、申し込みをしてから入金までに時間がかかります。そして審査は厳しめです。また借金となるため毎月の返済が必要となり、尚且つ、バランスシートには借金の履歴が残ることとなります。

一方ファクタリングは、申し込みから入金まで最短即日で完了します。審査は緩めですし借金とはなりません。そのためバランスシートに借金の履歴は残りません。

このようなことがあり、すぐに資金調達を考えている、もしくはしなければならないということであれば、ファクタリングが資金調達の選択肢に入ってきても良いかとは思います。

ファクタリングのデメリット 売掛債権金額内で手数料が高め

ファクタリングはメリットばかりではありません。売掛債権金額内でしか資金調達ができませんし、手数料が高めです。

たとえば取引先に対して500万円の債権がある場合には、500万円を超える資金調達はファクタリングではできません。

契約形態にもよりますが手数料が5%〜30%に設定されているケースが多いため、たとえば手数料が20%であった場合には、100万円の手数料を支払うこととなります。つまり400万円しか手元に入って来なくなるのです。

そのため手数料が高いと判断するのであれば、ファクタリングの利用は避けた方が良いでしょう。

ファクタリング会社

ファクタリング会社

手数料が高めのファクタリングですが、3社間契約という契約形態であれば、手数料を大きく下げることができます。

それでも5%~10%です。今回のように500万円の売掛債権を5%の手数料で契約した場合には、25万円が手数料になります。そのため調達できる金額は475万円となります。

ただし3社間契約を行う場合には、売掛債権をファクタリング会社に譲渡したことを、取引先に通知することになります。つまり取引先に対して自分の会社は資金がショートしていると伝えるようなものなのです。

このようなこともあり、ファクタリング利用者のおよそ90%以上が、今後のことも考えて2社間契約を行います。どちらを選ぶかは事業者の考え次第となります。

銀行でもファクタリングに似たサービスがある しかし・・・

熊本県内にある銀行「福岡銀行」と「西日本シティ銀行」「筑邦銀行」などでは、ファクタリングと似たサービスを取り扱っています。

福岡銀行

|

|

| 住所 | 福岡県福岡市中央区天神2-13-1 |

|---|---|

| 電話 | 092-723-2131 |

| URL | https://www.fukuokabank.co.jp/ |

西日本シティ銀行

|

|

| 住所 | 福岡県福岡市博多区博多駅前3-1-1 |

|---|---|

| 電話 | 092-476-1111 |

| URL | https://www.ncbank.co.jp/ |

筑邦銀行

|

|

| 住所 | 福岡県久留米市諏訪野町2456-1 |

|---|---|

| 電話 | 0942-32-5331 |

| URL | https://www.chikugin.co.jp/ |

北九州銀行

|

|

| 住所 | 福岡県北九州市小倉北区堺町1-1-10 |

|---|---|

| 電話 | 093-513-5200 |

| URL | https://www.kitakyushubank.co.jp/ |

福岡中央銀行

|

|

| 住所 | 福岡県福岡市中央区大名2-12-1 |

|---|---|

| 電話 | 092-751-4431 |

| URL | https://www.fukuokachuo-bank.co.jp/ |

福岡県の銀行ファクタリング事情

福岡県の銀行シェアは福岡銀行が36.2%(2013年(株)NTTデータ経営研究所調べ)、西日本シティ銀行が26.1%、ゆうちょ銀行が19.8%となります。福岡銀行と西日本シティ銀行がしぇあのはんぶんいじょうを確保しており、ゆうちょ銀行も合わせると80%のシェアがあります。

福岡県内の銀行では債権流動化に関連するサービスを提供しています。債権流動化を活用すると、銀行でもファクタリングと同じようなサービスが使えるのです。

福岡の銀行でファクタリングを利用できるのか

福岡の銀行でもファクタリングを利用することは可能だと思われます。

当サイト調べでは、福岡銀行においてファクタリングに似たサービスである「売掛債権流動化」を行っていることが分かりました。呼び方は異なりますが、ファクタリングと似たサービスであると考えてよいでしょう。

西日本シティ銀行では金融債権流動化というサービスを展開しています。名称が少し違うだけで、実際に展開しているサービスは福岡銀行の売掛債権流動化とほぼ同じです。

熊本の銀行ファクタリングと一般的なファクタリングに違い

銀行が提供しているファクタリングは、一般企業が展開しているファクタリングと違い審査が厳しくなりいやすいですし時間もかかりやすいです。

銀行は信用できる企業にだけ売掛債権流動化のサービスを提供しているため、どうしても審査が厳しくなりやすいですし時間がかかるものです。

一方、民間のファクタリングはスピードが強みです。そのため審査を緩くしがちです。事業者の経営状況に左右されず、赤字経営が続いていたとしても利用可能なのは安心できるポイントかもしれません。

近隣のファクタリング事情

熊本市/八代市/人吉市/荒尾市/水俣市/玉名市/天草市/山鹿市/菊池市/宇土市/上天草市/宇城市/阿蘇市/合志市