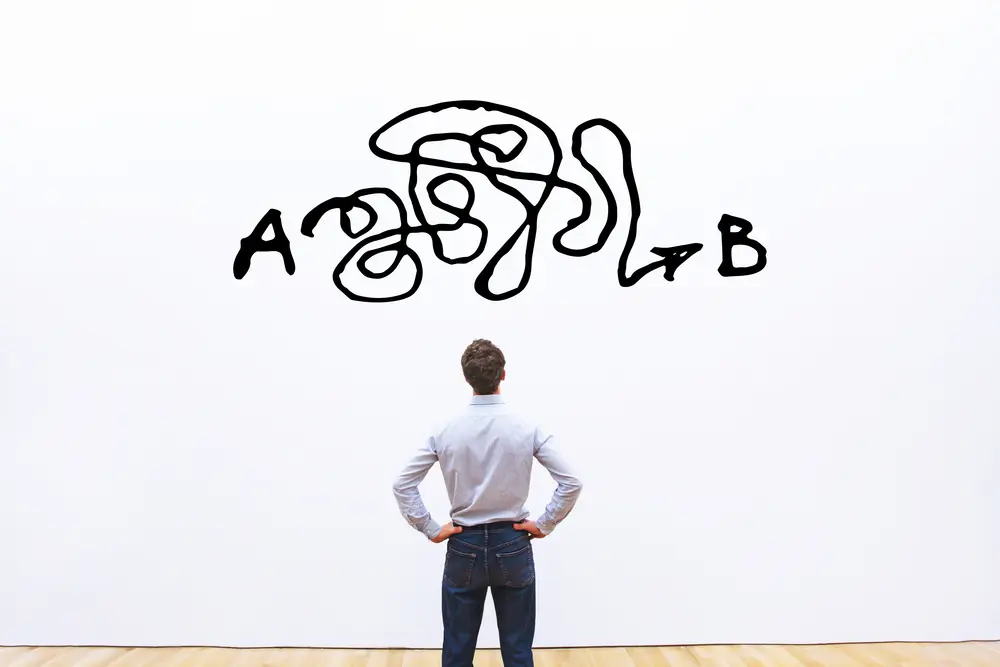

ファクタリングを利用する際に、「月商や売り上げが低いという理由で審査に落ちてしまうケース」があります。

つまりファクタリング会社に売却しようと考えている売掛債権の金額が、会社の平均的な月商よりもあまりにも高くかけ離れていると、審査に落ちてしまう可能性があるわけです。理由は不自然であるためです。

ただしですが、毎月の月商が低かったとしても突発的に大きな仕事を取れることはあります。そういった場合には、ケースバイケースではありますがファクタリング会社によっては審査に通してくれる可能性もあります。

このようなこともあるため、月商と売掛債権の金額が大きく違っていたとしても、場合によってはファクタリングを利用することができます。ただし審査を通すためにはファクタリング会社の求める書類を用意し、質問にも適切に応えられる必要があるのが前提となってきます。

また、あらかじめお断りしておきたいことは、ファクタリング会社によって審査基準が異なるため、すべてに当てはまるわけではありません。

Contents

月商が低いとファクタリングの審査に引っかかってしまう可能性がある

月商が低いとファクタリングの審査に引っかかってしまう可能性があります。なぜなら「不自然」であるためです。

たとえばある会社の経営者から問い合わせがあったとします。

この段階でファクタリング会社は疑念を抱きます。

分かりました。必要書類の提出を願いします。こちら側で審査してみたいと思いますので。

売掛債権は売り上げを受け取る権利を持っているということです。株券や手形のように、何か形として持っているわけではありません。強いてあげるのであれば請求書、納品書、契約書などでしょう。いずれにしても「売掛債権」とか「売掛金」といった有価証券があるわけではありません。そのため適当な金額を言おうと思えば言えてしまうわけです。

ファクタリング会社としても、疑念を持った状態で債権を買うことはしません。そのためファクタリング会社としては、事業者から決算書や確定申告書、さらには通帳といった書類の提出を求め、そこから契約ができるか否かの数字を探し出すのです。

月商が低い時こそ完璧な書類を提出

もし本気でファクタリングを利用したいというのであれば、取引先へ出した契約書、納品書、請求書当たりの書類は提出したいとことです。

提出してもらった資料を精査し、事業者の言う800万円の売掛債権が本物であると確信できたのであれば、月商が低かったとしても月商以上の売掛債権を売却できる可能性が出てくるのです。

ただ言えることは、基本的には月商以上の金額の売掛債権を購入してくれるファクタリング会社は少ないです。もしそのような状態でファクタリングを利用を考えているのであれば、完璧に書類を揃える必要があるでしょう。

ファクタリング会社はリスクを嫌う 怪しいと感じたら契約はしない

ファクタリング会社はリスクを嫌います。なぜなら一度の失敗で大きな損失を出してしまう可能性があるためです。

担保や保証人が取れないからこそリスクはなるべく排除

ファクタリングを利用する際には、担保も保証人も必要ありません。それはファクタリングが貸金業ではないためです。言い換えてみると、ファクタリング会社としては担保も保証人も取ることができないわけです。

この時点でファクタリング会社にとってはリスクがあるということとなります。

償還請求権がないため一度のミスが大きな損失につながる

次に、ファクタリングの契約では償還請求権がありません。つまりノンリコースの契約となるのです。この契約の意味は、「事業者から売掛債権を購入した後、万が一のトラブルが発生し、お金が戻ってこなかったとしても事業者には何の責任も追及することができない」というものです。

つまりファクタリング会社が3ヶ月後に入金される予定の100万円の売掛債権を事業者から購入したとします。手数料が10万円だったとして90万円を事業者に渡します。予定としては3ヶ月後に100万円が事業者から入ってくることになります。その段階でファクタリング会社としての10万円の利益が確定するわけです。

ところがしばらくすると事業者から連絡があり、事業者の売掛先が倒産してしまったとします。この場合、事業者は事前にファクタリング会社から90万円を受け取っているわけですが、そのまま返す必要はありません。これが償還請求権ナシのファクタリング契約をしているためです。

よってファクタリング会社は、90万円を損してしまうということになります。

参照 償還請求権について

このようにファクタリングというシステムは、事業者側からしてみればスピーディーにそして簡単に資金調達できる方法である一方、ファクタリング会社にとっては非常に大きなリスクを抱えているということになるのです。

このようなこともあり、なるべくファクタリング会社としてはリスクを排除したいと考えるのです。契約を行う際の審査には、そのようなリスクを少しでも多く排除する目的があるのです。

手集金をしている会社をファクタリング会社は敬遠しがち

ファクタリング会社によっては、売掛金を手集金している会社からの契約申し込みは敬遠するケースがあります。手集金のお金のやり取りが通帳に記載されないためです。

口座を通さないで売掛金を回収している会社は存在します。いわゆる「手集金」です。

手集金の場合、通帳に売掛金が入金された履歴が残りません。つまり正式な月商や、取引先を確認することができないわけです。さらには本当に手集金をしているかどうかも分からないのです。

たとえば、月商が1000万円という事業者が800万円の売掛債権を売却したいとします。これが事実であれば、ファクタリング会社としては契約に前向きになることでしょう。月商と債権の金額のバランスがとれているためです。

審査の過程で通帳の入金履歴を見せてもらったところ、どう見ても月商が事業者の申告する1000万円もなかったとします。事業者は月商が1000万円と言っていました。ところが数字上ではそれを確認することができないわけです。そこで事業者に聞いてみると「手集金しているから通帳には記録が残らない」と言ったとします。

この場合、ファクタリングを利用できる可能性は極めて低くなってしまいます。証拠がないためです。

事業者の言葉を鵜呑みにすることはない

基本的にどのファクタリング会社も、事業者の言うことをすべて信じることはありません。基本的には疑ってかかります。なぜならウソをついてでも何とかしてお金を引っ張ろうとしている事業者と、これまで何度も対面してきている経験があるためです。

そのため確固たる数字的な証拠や納得できる判断材料がない限りは、審査を通すことはしませんし契約をすることもありません。

さらに今の時代、手で集金しているというケース自体が少ないです。そもそもそれを信じること自体が難しいです。さらに手集金をしていたとしても決算書には記載されているはずです。もしそこにも記載されていないということであれば、それはそれで問題となります。

このようなこともあるため、「手集金」という言葉を出した段階でファクタリング会社としては疑いますし、審査に通すことは難しいでしょう。

債権を確認することができれば売却することも可能

ここまでいろいろ話してきましたが、結局のところ、月照が低かったとしても債権が本物であるという確認をすることができればファクタリング会社によっては債権の買い取りに応じてくれる可能性はあります。

そのため売掛債権が本物であるという証拠をそろえる必要があります。その証拠となり得る書類としては、決算書、確定申告書、取引先との契約書、納品書、請求書、入金履歴のある通帳などです。

さらにはファクタリング会社のスタッフとの面談も必要となってくることでしょう。ファクタリング会社としてリスクが高いと判断した事業者に対しては、さまざまな質問をしてきます。

その際に言葉に詰まったり曖昧な答えをせず、ファクタリング会社のスタッフが納得することができれば、債権を売却することは可能となります。

つまり月収以上の債権を売却する場合、少なくてもファクタリング会社から指示された書類はすべて用意し提出、さらには、ファクタリング会社のスタッフとの面談が必要となり、なおかつ円滑に質問に回答することができなければならないということなのです。

それでもOKを出してくれるかどうかは微妙なところでしょう。

継続的な取引があった方がプラスに働きやすい 継続的な仕事があるかが大事

月収以上の債権をファクタリング会社に売却しようとした場合、継続的な取引を取引先と行っていることは審査に影響することがあります。

つまり、「毎月定期的に受注している仕事があり、今後も受注予定である」といった場合や、「請求書を出すのは数ヶ月後だけど、現在受注している仕事がある」といったものです。これらに共通して言えることは「継続して売り上げを上げている。数ヶ月後にはお金が入ってくる。つまり仕事が成り立っている。」と判断できるのです。

(例)建築業の下請け会社 売掛金を複数回に分けて受け取っている場合

たとえば建築業の下請け業者の場合を例にしてみます。

建築業の場合、1つの案件での売掛金を工事の「初期」、「中期」、「後期」の3回のタイミングで受け取ることがあります。これにより工事途中でも変わらず人件費や材料費を捻出することができ、完成まで仕事を続けることができるのです。

もし工事が完成するまで売掛金が入って来ないとなると、よほど体力のある会社しか仕事を受注できなくなってしまいます。また、工事が完成し売掛金をもらえるタイミングで親会社が倒産してしまった場合、やはり売掛金を手に入れることができなくなってしまいます。

そのようなことを避けるためにも、1つの案件でも複数回に分けて売掛金を受け取ることがあるのです。

「初期」、「中期」、「後期」と言った具合で売掛金が3回入ってくる場合の話です。「初期」の債権をファクタリング会社へ売却しようと考えたとします。その債権が初期の債権であり、その後、中期、後期に売掛金が入ってくるということを証明することができれば、月商が低かったとしても債権を買い取ってくれるファクタリング会社は存在するでしょう。

生活費のために債権を偽装している可能性

なぜ継続的な取引先との取引がファクタリングにおいて重要なポイントであるのかというと、事業者の中には債権を売却して得たお金を生活費に充てようと考えるケースがあるためです。

つまり「生活費がない。お金を借りようとしてもブラックで借りるところがない。ファクタリング会社であれば債権を持っていけば買い取ってくれるだろう。では債権を偽装して作成しよう。」という考えになるようなのです。

債権の偽装はファクタリングの世界では非常に多く、頭を抱える問題です。偽装された債権を万が一購入してしまった場合には、大きな損失を出してしまうためです。

何度もお話ししてきたように、ファクタリング会社はリスクを嫌います。

と考えるわけです。

このようなことがあるため、偽装されている可能性のある債権をファクタリング会社としては取り扱いません。万が一、偽装されている債権をファクタリング会社が購入してしまい、後に判明した場合には「詐欺罪」に問われる可能性は十分あります。

これらのことからも、ファクタリング会社にとって月商以上の金額の債権を購入することはリスクと考えるケースがあり、審査ではじかれてしまう可能性が考えられます。

本来ファクタリング会社からしてみれば、大きな手数料を得るためにできるだけ大きな金額の債権を購入したいと考えるものです。しかしそれよりもリスクが高いと判断できる債権の購入は避けようと考えます。

ただし、継続的な取引があったり、1つの取引で発生する債権を分割したものであった場合には、その限りではありません。

もしファクタリングの利用を考えているのであって、月商よりも債権金額が低い場合には、一応問い合わせて聞いてみるとよいでしょう。ファクタリング会社によっては話に応じてくれる可能性もあります。