結論からすると、未回収の売掛金を現金化することは可能です。ただし売掛先から回収するわけではなく、売掛金を売却するという方法で「間接的に回収する」といったものです。

それがファクタリングです。

- 売掛金は回収できないときがある。味わった経験を持つ事業者もいる。

- 売掛金は現金化することが可能。

- 売掛金が不良債権化したら回収がかなり困難になる。その前に現金化したい。

そのほかに未回収の売掛金を売却せずに回収する可能性を高める方法もあります。

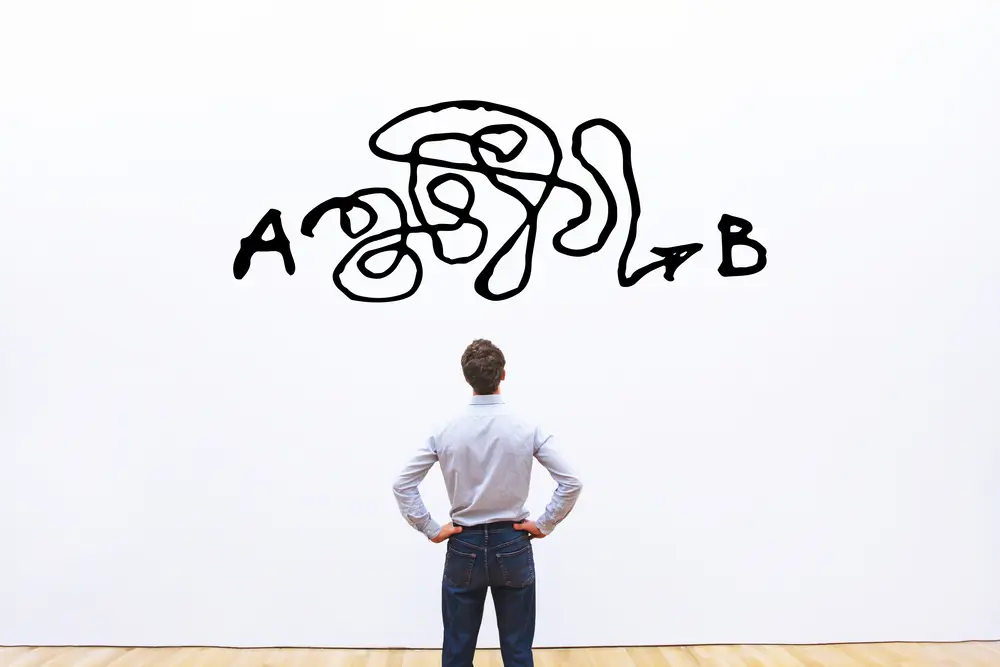

ただしこの2つには決定的な違いがあります。それは「現金を手にするまでの時間が大きく異なる」といった点です。

売掛金を売却する方法では、早ければ即日で現金を手にすることができます。ところが売掛金を回収し現金を手にする方法はかなり時間がかかります。

約束通り商品やサービスを取引先に納品したのにも関わらず、売掛金が回収できず未回収の状態になってしまい困っている事業者は実は数多くいます。

売掛金があるということは、納品した商品やサービスが存在するということです。つまり請求書があるということです。ここで覚えておきたいこと。それは、

「売掛債権(請求書)は売却することが可能である」

ということです。

つまり未回収の状態でも、売掛債権(請求書)は取引先からの入金を待たずに現金化することができるのです。当サイトで知る限りその方法はたった1つ。それがファクタリングです。

ではもう少し詳しく未回収の売掛金を現金化するためのファクタリング活用方法を紹介したいと思います。

Contents

売掛金は未回収のリスクがある 絶対に入金されるわけではない

売掛金は回収できない可能性があります。必ず入金されるお金と思っている事業者がいますが、そのようなことはなく、回収できずに経営が傾く会社は多いです。

長く事業を行なってきた人であれば分かることですが、売掛金はリスクのあるものです。なぜなら「売り上げが確定しているわけではないため」です。

実はこのことを実感していない人がいるのです。

自分の手元に入ってきてはじめて利益は確定します。売掛金があるということは、商品やサービスを取引先に納品し、その代金をもらうことのできる権利を持っているだけに過ぎないのです。

もしも取引先の経営が悪化してしまったら、もしも取引先が潰れてしまったら、未回収の売掛金は受け取れなくなってしまう可能性があるわけです。

それだけではありません。その影響で自分の事業にも大きなダメージを受け、経営悪化を招きかねません。場合によっては黒字倒産の可能性も。

このような事態を防ぐためには、なるべく早い段階で売掛金を現金化・回収する必要があります。

売掛金とは不確定なもの すぐには入金されない

まず認識しておきたいことは「売掛金は不確定なものであり、すぐには入金されない」ということです。

取引先の会社の経営状況や事業スタイルなどにもよりますが、請求書を出したらすぐに入金してくれる会社は少ないことでしょう。多くの場合、請求書を出してから2ヶ月後~3ヶ月後の入金になるかと思います。

理由はさまざまです。取引先の経理上の問題であったり、他への支払いを優先させたり、なるべく長く現金を手元に残しておきたいと考えていたり・・・。

ただし支払いを待つ側からすると、2ヶ月、3ヵ月でも支払いを受けないことが大きな問題となるケースが意外と多いのです。売掛金が入ってこないことで仕入れができなかったり固定費が払えなかったりしてしまうのです。さらに他の取引先への買掛金の支払いができなくなってしまうこともあるのです。

結果として、経営が傾いてしまうということも・・・。

このような事態を招かないためにも、まず未回収の売掛金はなるべく早く何としてでも回収する必要があるのです。とはいえ先ほどから言っている通り支払い側の事情もあります。あまり催促しすぎてしまっては今後の付き合いに響いてしまう可能性もあります。そこで売掛金が支払われないのであれば違う場所から資金調達するという考えがあります。

長く経営を行っている事業者であればあるほど、資金調達する方法を複数知っているものです。

ただしすぐに現金が必要な場合には、何かしらの資金調達方法を考える必要があるだろう。

売掛金が入ってきたらそれで補填すればよいわけだ。

参照 9つの資金調達方法

未回収の売掛金を回収・現金化する7つの方法

未回収の売掛金を回収する方法、そして現金化する方法はいくつかあります。

未回収の売掛金を目の前にしたとき、事業者がとるべき行動として考えられるのは以下の7つでしょう。

「催促する」「内容証明を送る」「法的手段を取る」「代理人に依頼する」は未回収の売掛金を回収するという考え方です。

「資金調達する」は銀行からの融資やビジネスローンを活用し、資金を外部から取り入れるという考え方です。

「売却してしまう」は、会社が持っている資産を売却し現金を得るという考え方です。

催促をする

売掛金が入金されない場合、まず取るべき行動の基本は「催促」でしょう。方法としては、メールや電話、直接会うなどとなります。

催促の仕方もいろいろあり、何か別の話をしているついでに遠回しに話題に出すのか、それとも直接的に話題とするのか。丁寧にお願いするのか、強気に行くのか・・・。

どの選択をするのかにより、支払いの時期が変わったり、支払い自体がされたりされなかったりと、結果が変わることがあるのです。

また不思議なもので、売掛金はもらって当然のお金ですが、催促をしていると、まるでこちら側が悪いかのような気分にさせられるものです。そしてさらに不思議なことに、催促された側、つまり売掛金を支払ってくれない取引先も嫌な気分になるものです。

諦める

未回収の売掛金で頭を悩めるストレスや、それに関して行動をすることの時間の浪費を考え、「諦める」といった選択肢を選ぶ事業者もいます。

ただし売掛金の金額にもよるでしょう。あまり大きな金額を諦めてしまっては、会社の経営を圧迫してしまいます。

もし未回収の売掛金の回収にコストが必要であり、見合わないと判断するのなら売掛金の回収を諦めるのも経営判断です。

ただし気分的な問題かもしれませんが、当然もらえる権利のある売掛金を諦める選択をすること自体、納得がいかないと思う事業者は少なからずいます。多少の損失を出しても気分的に収まらないということもあります。そのような時には、内容証明や法的手段を考えてもよいかもしれません。

内容証明を送る

催促をしても一向に売掛金を支払ってくれない場合には、内容証明郵便を送るのが一般的とされています。

ある一定の効力はあり、売掛先に対し多少のプレッシャーを与えることはできます。こちらが本気であるという意思表示を示すことはできます。

ただし無視をされてしまう可能性もあります。

内容証明郵便は、相手に直接手渡しされるため、相手としても知らぬ存ぜぬで通すことはできません。この段階でこの取引先とは、今後仕事をすることがないと覚悟したほうがよいでしょう。

参照 内容証明(日本郵便)

法的手段を取る

内容証明を送っても全く反応がない場合には、「法的手段」が考えられます。支払い督促や少額訴訟、もしくは通常の裁判など、法的手段はさまざまあります。

支払い督促や少額訴訟であれば、あまり費用をかけずに行なうことができます。しかし手続きをする手間がかかりますし、時間も費やすことになります。

裁判となると、さらに面倒な手間と時間を費やすこととなります。

もちろん相手方からしてみたら気分を害すことは確かでしょう。

代理人に依頼する

「代理人」に未回収の売掛金を回収するよう依頼することが可能です。法律の範囲内では、弁護士、認定司法書士、国の許可を得た債権回収業者が挙げられます。

自分で回収業務を行なう選択肢もあるかもしれませんが、回収業務を専門に行っている業者にお願いしたほうが何かと効率がよいです。

なによりも回収業務を自分で行うと、本業に支障をきたしてしまいかねません。

参照 債権回収を弁護士に依頼するメリットとデメリット(LEGAL MALL)

資金調達する

外部から資金を調達してくることで資金繰りを改善することができます。

資金調達の方法には「借りる」「売る」「もらう」といった主に3つの方法が考えられます。

「借りる」は、銀行融資やビジネスローン、日本政策金融公庫などを利用する場合です。「売る」というのは会社の持ち物を売却する方法です。これに関してはすぐ後で別に紹介します。

「もらう」は補助金や助成金、友人知人、親類からお金をもらうという方法です。

現金を用意するまでの時間がある程度あるのであれば、「借りる」「もらう」を検討してみるとよいでしょう。ところがすぐにでも資金調達しなければならないというときには「売る」が早く資金調達しやすいといえます。

売却してしまう

今回注目したいポイントがコレです。「会社の持ち物を売却してしまう方法」です。

多くの資金調達方法がありますが、おそらく会社の持ち物を売却して資金調達する方法が一番早く現金を手にすることができることでしょう。

会社の持ち物といえば、たとえば社用車であったり機材であったりを想像するかと思います。もちろんそれらを売却することも可能です。ただしそれでは通常の業務に支障が出てきてしまいますし、査定をするのに時間がかかってきてしまいます。

そういったときにおススメしたいのが「ファクタリング」です。

会社の持ち物である「売掛債権」を売却してしまうのです。売掛債権とは売掛金をもらう権利です。その権利ごと売却してしまうのです。売掛債権は金額が明確になっているため、査定や審査に長い時間は必要ありません。早ければ1時間以内で売却が可能かどうかを知ることができます。

日本には100社を超えるファクタリング会社があり、未回収の売掛債権を買い取ることをサービス目的としています。ファクタリング自体はそれほど珍しいサービスではなく、多くの事業者が利用しているものです。手数料は引かれますが、早ければ即日のうちに現金を手にすることができます。

未回収の売掛債権を売却してお金を得るため、間接的にですが、未回収の売掛金を現金化していることになります。その後、未回収の売掛金が入金されたら、ファクタリング会社へお金を戻せばよいのです。

ただどのような売掛債権でも買い取ってくれるわけではありません。

不良債権であれば買い取ってくれません。ファクタリング会社自身が損をする可能性が大きいためです。また取引先の会社の経営状況や社会的信用があまりにもひどい場合には、買い取ってくれない可能性があります。

いずれにしてもファクタリング会社としては審査を行い、買取が可能と判断できれば、事業者の持ち込む売掛債権を買い取ってくれます。審査と言っても早ければ1時間以内に終了します。また審査通過率は90%以上と言われています。

売掛金には時効がある 未回収のままにしておくのは危険

売掛金には時効があるということを知っていましたか?

商品における売掛債権の消滅時効は2年とされています。時効を迎えてしまっては回収することはできません。

そのため、少しでも回収したいという考えがあるのなら、なるべく早く動いた方がよいでしょう。

時にはビジネスライクも必要

危険な考え

- いつかは払ってくれる

- あの人は信頼できる

- 前も遅れたことがあったけど、今回も同じ。

売掛金が約束の期日までに支払われていないのに、このように思ってはいませんか?このような考え方は時に自分を、そして経営する会社を危険な目にさらしてしまうかもしれません。

取引先は友達ではありません。「商品の提供を依頼される ⇒ 商品を提供する ⇒ 代金をもらう」といったビジネスの関係のはずです。この流れの1点でも滞ってしまったらビジネスにはなりません。

もちろん相手の事情もあることでしょう。その事情を考慮したとしても、自分の会社のピンチを招くような行為をしてくる取引先との関係は考えるべきでしょう。

つまりビジネスライクな考えも時には必要ということです。

取引先の考えを本当に分かっていますか?

また、本当に取引先のことを信用していますか?取引先はこのように考えているかもしれません。

- そのうち払えばいいや

- 強気で行けば踏み倒せるかもしれない

- こっちが仕事を振らないと向こうは仕事がないんだから、多少無茶言っても大丈夫だろう。

不安を煽る気はありませんが、世の中にはいろいろな人がいます。可能性の1つとしてでも頭の片隅に入れておいた方が良いと思います。そして万が一、自分の会社にとって不合理、不利益な事態が発生しそう、もしくは発生した場合には、すぐに次の行動がとれるよう備えておくべきでしょう。第一は自分の会社を守ることです。

未回収の売掛金はファクタリングで売却してしまえば確実に現金は手元に入る

「売掛金がなかなか入金されない・・・」

といった経験を持っている事業者は少なくありません。

「本当に支払ってくれるのだろうか?」

と思ったこともあるかと思います。

売掛債権は売掛金を受け取る権利を持っているだけであり、利益が確定しているわけではありません。実際に手元に現金が入ってくることで利益が確定します。

事業者の中には、不確かな売掛金の入金を待つよりも、早く現金化したいと考えるケースがあります。

そのようなときに役に立つのがファクタリングです。

ファクタリングで売掛金は売却できる

売掛債権は売却することができます。つまり売掛金をもらう権利は売却することができるのです。

もし取引先に未回収の売掛金がある場合、そして未回収の売掛金が心配事の1つであるというのであれば、その心配事を解決するための1つの方法として選択してもよいかもしれません。

ファクタリングを利用すれば、それまで振込されるかどうかわからなかった売掛金を確実に手にすることができます。

それはファクタリング会社が売掛債権を購入してくれるためです。

事業者が売却した売掛債権はファクタリング会社のものとなります。つまり売掛金を受け取る権利はファクタリング会社に移動します。事業者に売掛金が入ってきた段階で、ファクタリング会社にそのまま送金します。

回収困難な売掛金もファクタリングなら解決できるかも

回収が困難と予想される売掛金も、ファクタリングであれば現金化できる可能性があります。ただしファクタリングの審査に通ることができればの話です。

ファクタリング会社は売掛債権を購入してくれます。しかしなかなか支払われない売掛金となると話は変わってきます。なかなか支払われない債権と考えられ、つまりそれは不良債権となるためです。

未回収の売掛債権が不良債権化してしまったら買い取ってくれない

売掛債権を購入するしてくれるファクタリング会社ですが、どんなものでも買い取ってくれるかと言ったらそうではありません。

「これは価値のある売掛債権だ!利益になる可能性が十分にある!」

と判断できた売掛債権だけを買い取ってくれます。

不良債権は審査に通らない可能性大!

ファクタリングでは必ず審査が入ります。この審査はファクタリング会社ごとに内容は異なるのですが、この審査でパスできれば契約を結ぶこととなります。

契約を結ぶまでの間、ファクタリング会社側として対象となる売掛債権が不良債権であると判断した場合には、契約を結ぶことはできません。

不良債権とはつまり、回収困難、もしくは回収のできない売掛債権のことです。回収のリスクが高まれば高まるほど、ファクタリング会社は売掛債権購入に消極的になります。

不良債権の回収をする専門業者が存在する

不良債権はファクタリング会社に譲渡することは難しいですが、その不良債権の回収を専門に扱っている業者があります。

サービサー制度に基づくものであり、弁護士法の特例として特別な許可を得た民間会社が回収業務を行なえるようになりました。

不良債権のレベルにもよるかと思いますが、回収できないと諦めるくらいであれば一度利用してみるのもありかもしれません。

不良債権と分かっていて売却したら大きな問題に

事業者が、自分の持っている売掛債権が不良債権だとはじめから分かっていたとします。

つまり売掛金はあるが、売掛先に支払う能力がないと分かっていた場合です。その状態でファクタリング会社と契約し売掛債権を売却し現金を手にしてしまったとしたら、これは詐欺行為に該当する可能性が十分にあります。

ファクタリング会社側からしてみると、価値のない、将来的に現金化できない売掛債権を買ってしまったことになるためです。

不良債権はファクタリング会社は購入しません。「騙された!」という判断となるため、法的処置を取る可能性が十分にあります。

結果的に不良債権となってしまった場合

事業者が初めから不良債権だと分かっている状態で、ファクタリング会社に売却してしまったら詐欺行為に該当する可能性があるのですが、そうではなく結果的に不良債権になってしまった場合はファクタリング会社側の責任となることが多いようです。

ファクタリング契約は償還請求権ナシ(ノンリコース)が基本です。つまり契約をした後に、万が一事業者や売掛先が倒産してしまった場合に、事業者がファクタリング会社に責任を負う必要はないということです。

あくまでも「結果的に不良債権になってしまった場合」の話です。

手形にもファクタリングと似たサービスがある それが手形割引 でも・・・

手形を利用したファクタリングに似たサービスがあります。それを手形割引といいます。

ファクタリングは売掛債権を利用して資金調達するのに対し、手形割引は支払い手形を利用して資金調達することができるのです。

支払手形を取引先からもらっている場合、それはつまり、売掛金をもらうための引換券を持っている状態です。期日になれば銀行で換金してもらえます。

ただし不渡りが起こらなかった場合の話です。不渡りを起こしてしまうと売掛金の回収はかなり難しくなります。つまり手形は銀行で換金してもらうまでは、未回収の売掛金を抱えているのと同じことになります。

期日前に手形割引で現金を入手できるが・・・

手形は期日にならなければ換金することができませんが、期日前にも手形割引を利用すれば現金化することができます。手形の割引は銀行、もしくは専門業者で取り扱っています。

基本的なシステムとしてはファクタリングと似ています。手形割引を利用すれば、未回収の売掛債権を回収できる・・・ように思えます。

しかし手形割引にはファクタリングと決定的に違う点があります。それはファクタリングの場合、売掛債権を売却しますが、手形割引の場合は、手形を担保に融資を受けることになります。

ファクタリングの良いところは借金ではないという点です。ところが手形割引は借金になってしまいます。さらに審査のポイントは異なりますが、ファクタリングよりも手形割引の審査の方が厳しいとされています。

さらに、ファクタリングの場合、取引先が倒産などをしてしまい売掛金が入ってこなかったとしても、ファクタリング会社へお金を戻す必要はありません。ところが手形割引の場合、手形が不渡りを起こしてしまったら、お金を戻さなければならないのです。

もちろん手形にも良い点はあるのですが、個人的見解ではファクタリングでの資金調達の方を選びたいと考えます。

このようなことからも、もし取引先から手形での支払いを提案されたとしても、現金での支払いをお願いしたほうがよいと思います。そもそもですが、仕事を行なう前に契約書にその旨を書いておくとよいでしょう。

まとめ 未回収の売掛金は必ず回収するように動こう

未回収の売掛金があり、入金日を待たずに現金化したいと考えるのであれば、ファクタリングはおススメです。

売掛金の支払いを手形で受けているのであれば、手形割引という方法があります。しかしこれはおススメできません。なので契約の段階で契約書に、売り上げは現金で口座に入金する旨を記しておくとよいでしょう。

繰り返しますが、売掛金は入金されて初めて売り上げとなります。入金されるまでは売り上げをもらう権利を持っているというだけの話です。100%入金される保証はないのです。取引先が倒産してしまい、売掛金が回収できなくなってしまうという話はよくあることです。

売掛金はもらって当然のお金です。必ず回収するようにしましょう。

よくある質問

未回収の売掛金は現金化できますか?

不良債権でなければ購入するファクタリング会社は少なからず存在します。

売掛金には時効がありますか?

売掛金には時効があります。消滅時効まで2年とされています。

売掛債権は売却できますか?

売掛債権は売却することができます。売掛債権とは売掛金を受け取る権利のことです。その権利を他社に譲ることは可能です。

不良債権は買い取ってくれるのですか?

不良債権は回収が困難な債権のことです。回収できなければ1円にもならないため、回収の見込みがない限りは誰も買い取ってはくれないでしょう。

不良債権と分かっていて売却した場合は?

不良債権と分かっていて売却した場合、そして購入した側がそれを知らなかった場合には、詐欺行為に該当する可能性があります。