ファクタリング契約の流れを紹介しています。

まず前提としてですが、ファクタリングを利用することができるのは売掛債権を持った事業者のみですのでご注意ください。

- ファクタリングは売掛債権(請求書)を譲渡(売却)して資金調達する方法である。

- ファクタリングには主に2種類の契約形態があり、それにより手数料が大きく変わる。

- 条件が合えば高確率で資金調達することができる。

Contents

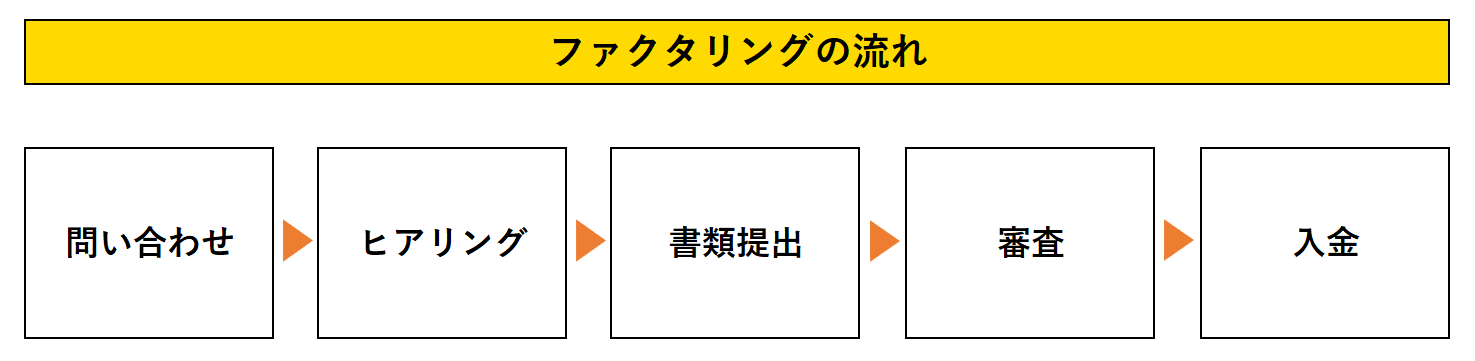

ファクタリング契約の流れを簡単に説明

はじめに「ファクタリングを契約する際の簡単な流れ」を紹介します。

基本的には「2社間ファクタリング」か「3社間ファクタリング」というどちらかで契約を行います。ほとんどの事業者が2社間ファクタリングを選択するため、2社間ファクタリングを中心とした説明をしていきます。

ファクタリングの簡単な流れ

簡単に表すと、このようになります。

ではもう少し詳しくお話しします。

| STEP1 | ファクタリング会社へ連絡。(電話、もしくはメールフォーム) |

|---|

| STEP2 | ファクタリング会社からのヒアリング。ファクタリングを利用する最低条件となる売掛債権の有無の確認など。 |

|---|

| STEP3 | 必要書類を提出し、ファクタリング会社による審査を受ける。早ければ1時間以内。ほとんどが1営業日以内。 |

|---|

| STEP4 | 審査に通過したら契約し、手数料が引かれた金額が指定口座に振り込まれる。ここまで早くて1日以内。 |

|---|

| STEP5 | 数ヶ月後、売掛金が売掛先から入金されたらファクタリング会社へ送金。契約完了。 |

|---|

これが契約終了までの流れとなります。

最低条件さえ整っていれば、基本的にファクタリングで資金調達することはできます。最低条件というのは「売掛債権があるということ」です。

つまり取引先に対し未回収の売掛金がある状態のことです。ただし注意してほしいのは、「売掛債権以上の金額は資金調達することができない」ということです。なぜならファクタリング会社は貸金業ではないためです。

基本は3社 でも実際は2社間で話が進む

ここからはさらに詳しくファクタリング契約の流れを紹介していきます。

まずファクタリング契約の流れを理解するためには、ファクタリングを利用する際に出てくる登場人物を頭に入れる必要があります。と言ってもそれほど難しいことではありません。

ファクタリング利用時の登場人物 「事業者」・「取引先」・「ファクタリング会社」

ファクタリングを契約する際に関わるのは「事業者」「取引先(売掛先)」「ファクタリング会社」の3者(3社)です。

事業者

「事業者」とは、すべての会社経営者のことを指します。ファクタリング契約においては「売掛金を売却し資金調達したい人」ということになります。

取引先

「取引先(売掛先)」とは、事業者に対し売掛金のある人のことを言います。

ファクタリング会社

「ファクタリング会社」とは、売掛債権の買取を行う業者のことを言います。

まずこれを前提としてお話しします。

あらかじめ説明しておきますと、ファクタリング契約には3社が絡むのが基本となります。とはいえ売掛先に売掛債権を売却したことが知られると何かと不都合があるでしょう。

そのため売掛先にファクタリングを利用したことを知られない契約形態である「2社間ファクタリング」という契約形態があり、それが主流となっています。

これが2社間契約での大きなメリットと言えます。3社間ファクタリングの場合は、取引先に通知します。

ファクタリングの仕組みはシンプル売掛債権を売却し資金調達すること

ファクタリングの仕組みは非常にシンプルです。

資金調達をしたいと考えている事業者の立場になった状態で、この後を読み進めてみるとわかりやすいと思います。

はじまりは「事業者が資金ショート問題を解決したい」と思い立つところから始まります。

事業者は資金ショートしているため、すぐに資金調達をしたいと考えています。売掛金を回収することができれば資金ショートを解消することができますが、取引先の都合上、すぐに資金を調達することができません。

これはつまり、「事業者が取引先に対し売掛債権を持っているがすぐに現金化できない」ということになります。

急な資金繰り改善にファクタリングは適している

一般的に資金を調達する方法として思い浮かぶのは、「金融機関からの資金調達」でしょう。

しかし金融機関からの資金調達にはある程度まとまった時間がかかってしまいます。

そこですぐ資金調達ができる方法として「ファクタリング」があります。

事業者は持っている売掛債権をファクタリング会社に購入してもらうことで、資金調達をすることができます。その際に手数料が引かれます。これがファクタリング会社の利益となります。

ファクタリングは早ければ審査から資金調達の実行までを即日で行うことが可能です。つまりその日のうちに、今回の場合ですと90万円を手にすることができます。10万円はファクタリング会社の手数料、つまり利益となります。

事業者はここまでで90万円の資金調達ができました。しかしファクタリング会社からしてみると事業者に90万円渡すわけですので、この時点では90万円分マイナスになってします。

売掛金が入金されたらファクタリング会社へ送る

2ヶ月後、事業者の元には売掛先から100万円の売掛金が入ってきます。入ってきた売掛金100万円は、売掛債権を購入してもらったファクタリング会社へ送金します。

ここまででファクタリングの一連の流れが完結することとなります。

ファクタリング会社としては2ヵ月前に事業者から、手数料を差し引いた90万円で売掛債権を購入しました。

そして2ヶ月後、100万円を手に入れることができました。差し引き10万円がファクタリング会社の利益となったわけです。

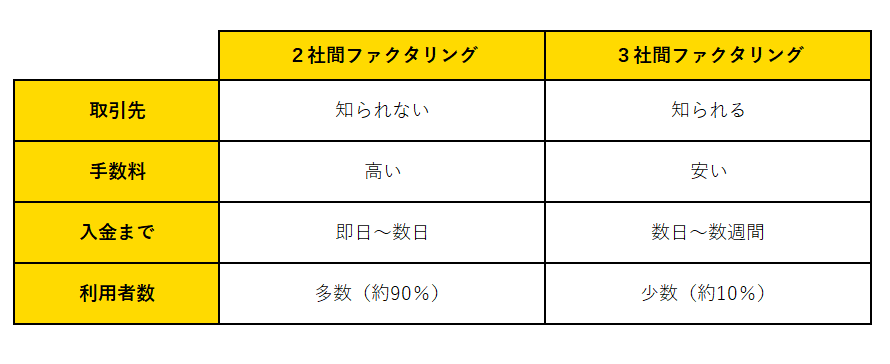

ファクタリングには2つの種類がある

ファクタリングには「2社間ファクタリング」と「3社間ファクタリング」の2つの形が主となります。

大まかな違い

2社間ファクタリングと3社間ファクタリングの、大まかな違いを紹介します。

一番の大きなポイントは「取引先にファクタリングを利用したことが通知されるのか、されないのか」という点だと思います。

取引先にファクタリングを利用したことが知られるか否か

「2社間ファクタリング」は取引先にファクタリングを利用したことがわかりません。これは大きなメリットです。

取引先に知られるリスク トラブルになることも

取引先にファクタリングを利用したことを知られることはリスクを伴う可能性があります。

ファクタリングを利用しているということは、資金ショートをしている可能性があるということです。

資金ショートをしている会社と、今後も今まで通り付き合っていく会社がどれだけいるでしょうか。

そのため多くの事業者は、今後も取引先と今まで同様の取引を行いたいと考えるため「2社間ファクタリング」を希望する傾向にあるのです。

一方「3社間ファクタリング」とは、事業者がファクタリング会社に売掛債権を譲渡した段階で、ファクタリング会社から取引先に通知を行います。

これにより、取引先にファクタリング会社を利用していることを知られ、それはつまり事業者の経営に不安があると判断される可能性が出てきてしまうわけです。

2社間ファクタリング 手数料が高めだが取引先に通知されない

2社間ファクタリングとは、「事業者の売掛債権をファクタリング会社に譲渡したことを取引先に知られないようにする」取引のことです。

これにより事業者は、今まで通りの取引を取引先と行うことができます。多くの事業者が2社間ファクタリングを利用します。ただし手数料が3社間ファクタリングと比べ高くなってしまうデメリットがあります。

どちらか一方を選ぶわけですが、多くの事業者は2社間ファクタリングを選択することが多いです。理由は「ファクタリングを利用したことを周りに知られたくないし、今後も取引先とは今まで通り取引を行っていきたいと考えるため」です。

ファクタリング会社にとってリスクが高い2社間ファクタリング

実は2社間ファクタリングの場合、ファクタリング会社のリスクは3社間ファクタリングに比べ格段に高くなってしまいます。

なぜなら、将来的に入ってくるはずの売掛金が事業者に入ってこなかった場合、ファクタリング会社は事業者へ入金した分のお金を回収することができないのです。

また事業者が売掛債権をファクタリング会社に譲渡した後、取引先が倒産してしまった場合、やはりお金を回収することができなくなってしまいます。これはファクタリング契約が償還請求権がない(ノンリコース)であるためです。

参照 償還請求権とは

そのため、ファクタリング会社自身もリスクが高いため、2社間ファクタリングの手数料はどうしても高くせざるを得ないのです。

低すぎる手数料には注意が必要

あまりにも低い手数料を提示している場合には、注意が必要となります。

ファクタリングの手数料は2社間なら10%~30%の間、3社間なら5%~10%あたりが相場です。

たとえば2社間にも関わらず10%以下の手数料を提示された場合、何かしらの費用が別途請求される可能性があります。事務代金であったりです。

そういった代金は契約ギリギリで伝えられることもありますので、契約を回避しても困らないよう相見積もりと事前確認が必要となるのです。

3社間ファクタリング 手数料は低めだが取引先に通知されてしまう

3社間ファクタリングとは、「事業者の売掛債権をファクタリング会社に譲渡したことを取引先に通知する」取引のことです。

3社間ファクタリングは2社間ファクタリングに比べ手数料が低いのが魅力です。

ところが取引先にファクタリング会社を利用していることが通知されてしまうといった大きなデメリットがあります。

資金繰り悪化を知られることのデメリット

ファクタリング会社を利用しているということは、取引先からしてみると「経営難なのでは?資金繰り悪化しているのでは?」と不安を感じさせてしまいます。

それにより、今後は今まで通りの取引が行えなくなってしまう可能性があります。また、周りの取引先にも噂が広まってしまう可能性もあります。

そのため、今まで通りの会社経営を行いたいと考えている事業者の多くは2社間ファクタリングを選択することが多いです。

ファクタリング契約と資金調達でのファクタリング会社との関わり方

事業者がファクタリング会社を利用しようと思ったら、どのような行動をすればよいのでしょうか。

よくある疑問になぞらえて紹介したいと思います。

はじめはどうすればよいのか?

ファクタリング会社は数多くあります。まずは多くの事業者が利用している有名なファクタリング会社に連絡をしてみるとよいでしょう。

あまり聞いたことのないようなファクタリング会社の利用はおススメできません。

ファクタリング会社のホームページには必ず問い合わせフォームがあります。そこから問い合わせてみるのも良いですし、直接電話をかけてみるのも良いと思います。

ファクタリングのことを全く知らない状態で問い合わせをすると、足元を見られてしまう可能性がないこともありません。そのため、ある程度ファクタリングのことを理解してから問い合わせをした方がよいでしょう。

とはいっても何を理解したほうがよいかは分からないと思うので、手数料が2社間なら10%~30%の間、3社間なら5%~10%ということだけでも頭に入れておくとよいでしょう。

さらにおススメは、複数のファクタリング会社に問い合わせ、相見積もりを取るとよいでしょう。ファクタリング会社ごとに手数料がかなり異なるためです。

ファクタリング会社に行く必要があるのか?

ファクタリング会社へ行かなくても資金調達をすることは可能です。

必要書類はインターネットや郵送で提出します。その後審査に通り、契約の手続きが完了すれば指定口座に入金してくれます。

インターネットを利用した手続きの場合、早ければ即日で資金調達完了となるのです。

また見積もりをする場合でもファクタリング会社に行く必要はありません。売掛金の金額、売掛先あたりを伝えるだけでおおよその数字を教えてくれます。

出張はしてくれるのか?

ファクタリング会社にもよりますが、出張してくれる会社はあります。注意点としては出張費は請求されることがあります。

面談不要で電話やメールでも完結するのか?

電話やメールだけでもファクタリング契約をすることは可能です。ただしそれは確かなファクタリング会社だけにした方がよいです。

資金調達もビジネスの一環であるため、相手の顔を見ながら交渉をしたほうがよいと思います。そのため手間にはなりますが、面接ができるのであればしたほうがよいでしょう。

参照 ファクタリングとは?基本的な情報をまとめて解説(外部サイト)

契約に必要な6つの書類と契約前に必要な2つの書類

ファクタリング会社を利用する際に、事業者が揃えなければならない書類がいくつかあります。

- 商業登記簿謄本

- 印鑑証明書

- 会社の業績を確認できる書類(決算書・確定申告書)

- 売掛先との基本契約書

- 売掛先との取引内容が記載されている書類(発注書、納品書、請求書)

- 入金履歴のある通帳

これらの書類を事前に用意しておけば、ファクタリング会社によっては即日でも資金調達することが可能となります。

このスピード感がファクタリングの最大のメリットです。

はじめにすべての書類を用意する必要はない

上記した書類をすべてあらかじめ用意する必要はありません。

ファクタリング会社としてはじめに知りたいことは、「売掛債権の有無」と「売掛債権の信ぴょう性」なのです。

そのため「売掛金の有無を証明できるもの(たとえば請求書)」と「直近3ヶ月程度の通帳」は少なくても用意しておくと、審査をするかしないかの判断をファクタリング会社側でします。

逆にこの2つがない場合には、審査にすらたどり着かない可能性があります。

審査に通過するための6つのポイントを解説!

ファクタリング契約をする上で、ファクタリング会社が最も重要視するポイントは、「事業者から購入した売掛債権を現金化することができるかどうか」です。

現金化することができなければ、事業者から購入した売掛債権分の金額をそっくりそのまま損をしてしまうためです。

そのため、売掛債権を現金化するためのリスクが少なければ少ないほど、ファクタリング会社の審査は緩くなると考えてよいでしょう。

回収できる売掛債権かどうなのかがカギ!

ファクタリング会社からしてみると、買い取った売掛債権が現金化できるかどうか、回収できるかどうかが重要です。

そのため以下の項目をチェックします。

ここに挙げた項目以外にも色々審査ポイントはあります。さらにファクタリング会社によっても審査基準が異なります。

すべてのファクタリング会社で共通して言えることは「ファクタリング会社にとって利益を高確率でもたらすことのできる売掛債権なのか」ということが重要ポイントなってきます。

そもそも売掛債権は本物なのか

ファクタリング利用者の中には、「売掛債権を偽造」したり「二重譲渡」したりする事業者もいます。

| 偽造 | もともと売掛金がないのにも関わらずあるように見せかける行為であったり、売掛金はあるが金額を都合のよいように変更していたりすることです。 |

|---|

| 二重譲渡 | 同じ売掛債権を複数のファクタリング会社に譲渡し資金調達していることです。 |

|---|

参照 二重譲渡

これらの行為はいずれも詐欺行為に該当します。

世の中には、これらの行為を計画的に行う人もいます。そのためファクタリング会社の審査はどんどん厳しくなりますし、手数料も高くなっていってしまうのです。

差し押さえのリスクはあるか?

売掛債権はあくまでも「売掛金を受け取る権利」です。その権利をファクタリング会社は買い取るわけです。数ヶ月後、事業者の元に売掛金が入ってきて、それを受け取ることで初めて利益になります。

つまり売掛金が入ってこなければ、いくら売掛金をもらう権利である売掛債権を持っていたとしても利益にはなりません。

これまでにも説明していますが、ファクタリングの流れとしては以下のような感じです。

ファクタリングの簡単な流れ

| STEP1 | 事業者がファクタリング会社に売掛債権を譲渡 |

|---|

| STEP2 | その後、予定通り売掛先から事業者に売掛金が入金 |

|---|

| STEP3 | 入金された売掛金は、売掛債権を持っているファクタリング会社に送金 |

|---|

つまり取引先から一度、事業者の口座に売掛金が入金されるわけです。しかしその段階で事業者の財産が差し押さえられてしまっていた場合、ファクタリング会社には売掛金が入ってこなくなってしまいます。

そのようなことが無いのかという点も、審査のポイントとなります。

売掛先の信用 確かな取引相手なのか?

「売掛先に売掛金を支払う能力があるのか」、「倒産の危険性はないのか」ということが大事なポイントとなってきます。

そのため、売掛先が世間一般に知られているような大手企業であったり、公共団体であったりすると審査は緩くなるでしょう。

また売掛先が世間的な知名度がなかったとしても、今までしっかりと売掛金を事業者に支払っているという事実が確認できれば、それも信用となり審査のポイントとなるでしょう。

しかしそうではなかった場合。たとえば売掛先が親族であったりすると、審査が厳しくなることもあります。売掛債権を偽造しているのは?と思われてしまうためです。

売掛金はいつ入金されるのか?

「売掛金の入金がいつなのか」というのが大きなポイントの1つです。

売掛金が事業者に対して支払われるのは、取引先の都合によるところが多いでしょう。1ヶ月後の予定の場合もあれば半年後ということもあります。

※ちなみに下請法では、請求書を出してから60日以内に支払いをするように決められています。

ファクタリング会社からしてみると、事業者から売掛債権を買い取ったら、すぐにでも現金化し安心したいと考えています。

そのため、入金日があまりにも遠い場合には利用を断ってくるファクタリング会社もあります。目安は3ヵ月以内でしょう。

事業者の人柄 結局は「人」対「人」

ファクタリングで一番の要は「信用」です。結局のところ人と人との取引となります。

そのため人柄は重要な審査ポイントとなります。

ファクタリング会社の人も数多くの事業者を見てきています。そして「こういった人は今まで大丈夫だった。こういった人はダメだった。」という経験を積んでいます。

恐らく世の中にあるさまざまな業種の中でも、人を見る目においてはかなりシビアです。なぜなら1度の失敗で、大きなマイナスを作りかねない世界であるためです。

ファクタリングを希望しているのであれば、ファクタリング会社に対してはウソ偽りなく正直に話をすることをおススメします。

これらのことを審査し、契約を結ぶのか結ばないのか。手数料をどの程度にするのか。売掛債権の金額の何%を買い取るのかなどを判断します。

ファクタリング会社からしてみると、売掛金を購入しないことには商売にはならないため、なるべく購入しようと考えます。ところが回収できなければ元も子もありません。そっくりそのまま損害となってしまいます。

そのため、多少リスクがあっても買い取ってくれることが多いです。そのリスクが大きければ大きいほど、そして多ければ多いほど手数料は高くなるのです。

ファクタリング契約の成功率は2割~4割とも

ここまでファクタリングに関する一連の流れを紹介していきました。ファクタリングがどのようなものなのか、何となくでもわかったと思います。

ここで1つ伝えておきたいことがあります。

ファクタリングは金融機関に比べ資金調達が簡単であるといったイメージがあると思います。しかしそれは誤りです。

実はファクタリング会社への問い合わせの中で、実際に契約となるのは約2割~4割程度と言われています。これでも正直悪くない数字であるということです。

つまり半数以上の問い合わせが利用を断られているということなのです。

なぜ多くの人が審査が甘いとされるファクタリングの利用を断られているのか。

その理由は以下となります。

- 法人や個人事業の事業者ではない

- 売掛債権金額があまりにも低い(30万円未満)

- 消費者金融と間違えている

- 給与ファクタリングの申し込み希望

- 架空債権や二重譲渡をしている

つまりファクタリングを利用する条件を満たしていない人からの問い合わせが非常に多いのです。

100件問い合わせがあったとして、そのうちの多くが上記した5つのいずれかに該当してしまっているのです。よって、審査にも至っていないケースが多々あるのです。

逆にファクタリングを利用できる条件を満たしている場合、審査通過率は90%を超えるとされています。

審査は甘めの理由

ファクタリングの審査は、他の資金調達方法の中でも緩いとされています。

いくつか理由はあるのですが、その最たるものとしては「保証人や担保が不要であるため」です。

またブラック、赤字決済、税金滞納でも利用することができるという点が「緩い」と表現されるのかもしれません。

審査は甘くても立派な契約 契約内容の確認は必須

ファクタリングを利用する際には最終的に契約をします。「売掛債権譲渡契約(売買契約)」です。

どのような契約においても必ず契約内容は理解するようにしましょう。

ファクタリングに関する契約内容で気を付けたいことは「手数料」と「契約期間」などですが、個人的に重要だと考えるのは「償還請求権の有無」です。

個人事業主でもファクタリングは利用できる

個人事業主でもファクタリング会社を利用することはできます。

商品やサービスを相手に提供した時点で、売掛債権は発生しているのです。

しかしすべてのファクタリング会社が相手にしてくれるわけではありません。「個人事業主やフリーランスは対象外としているケースもある」ということを覚えておいてください。

なぜこのようなケースがあるのかというと「信頼度」の問題です。

一般論での話ですが、やはり法人の方が社会的な信用度は高いです。

はじめから「個人事業主お断り」という会社もありますし、「条件によっては契約可能」という会社もあります。まずは問い合わせてみるとよいでしょう。

個人事業主でも取り扱い可能な優良ファクタリング会社

| えんナビ | 対象 | 契約形態 | スピード |

|---|---|---|---|

|

法人 |

||

| 24時間365日、夜間や休日もスタッフが対応。手数料は業界最低水準。最短即日で資金調達可能。必要とあらばベテランスタッフによる資金繰りのアドバイスも。 | |||

| アクセルファクター | 対象 | 契約形態 | スピード |

|---|---|---|---|

|

法人 |

最短即日 | |

| 年間取引実績2000以上の確かな実績!最短即日対応で、手数料も低めの設定。来店不要で利用することができるのも大きなメリット。 | |||

| ビートレーディング | 対象 | 契約形態 | スピード |

|---|---|---|---|

|

法人 |

最短翌日 |

|

| トップクラスの実績。業界屈指の資金力のため買取金額に制限なし。 | |||

比較検討・相見積もりが大事

ファクタリング会社によって手数料や審査方法、さらには提出書類が異なります。

そのため、複数に声をかけ相見積もりをすることをおすすめします。見積もりをする際に費用が発生することはありません。ただし請求されるとしたら、その会社は候補に入れないほうがよいと思います。

参照 クラウド契約ファクタリングのメリット|オンラインおすすめ9社(外部サイト)

よくある質問

ファクタリングの契約の流れは?

ファクタリング会社へ連絡するところから始まります。状況を説明し、必要書類を揃え、審査、契約、入金という流れになります

売掛先にファクタリングの利用は知られるの?

2社間契約であれば、知られる可能性はかなり低くなります。債権登記の有無に関わります。

ファクタリングとは?

ファクタリングとは、事業者の持つ売掛債権を売却し資金調達することです。事業者とは中小企業などの法人の経営者や個人事業の事業主のことを指します。フリーランスも含まれます。

ファクタリングで必要な書類は?

契約をするための審査をする段階で、少なくても必要なのは「売掛金の有無を証明できるもの(たとえば請求書)」と「直近3ヶ月程度の通帳」です。ただしファクタリング会社によって必要書類は異なりますので、問い合わせてみるとよいでしょう。

ファクタリングの審査に通過するためには?

審査基準がファクタリング会社によって異なりますが、不良債権や売掛先の経営が不透明な場合には、契約をしてくれない可能性が大きいです。

実際にファクタリング契約できる可能性は?

多くの場合、条件を満たしておらず審査を受けることができないケースが多いです。条件とは「経営者」ということと「売掛債権がある」ということです。この2つがクリアしていれば、90%以上の割合で審査に通過することができるとされています。

個人事業主はファクタリングを利用できる?

個人事業主でもファクタリングを利用することはできます。ただしすべてのファクタリング会社が対象としているわけではありません。